转自:紫金天风期货研究所

玻璃:

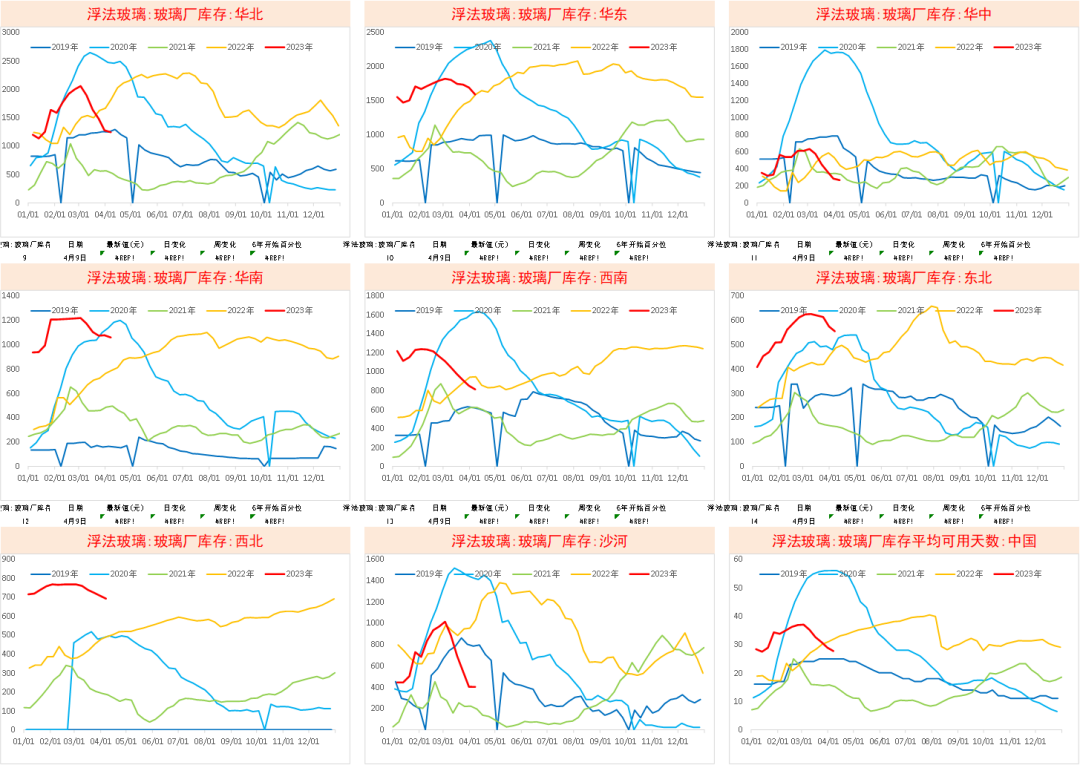

玻璃平衡表存在重大修正,去年底玻璃内需放到-5%增幅,经过一季度,上调到0%;考虑到产量恢复慢于需求恢复速度,玻璃将显著去库。

估值中性,最低现货价格1620元/吨,沙河地区煤制有近200元利润,天然气仍然亏损,湖北地区利润200元以上。

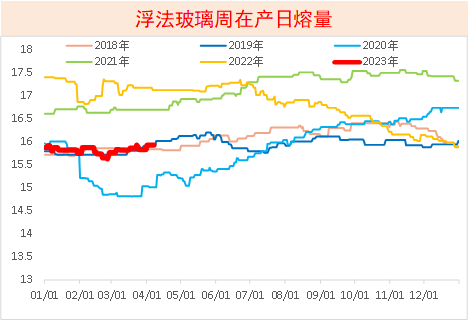

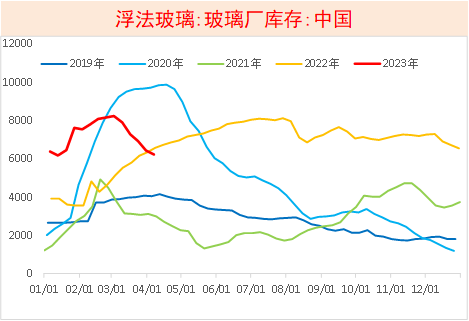

驱动向上:玻璃产量低,同比去年产量下降接近10%,春节后玻璃库存压力非常大,也没有继续压产,可能当前玻璃产量减产空间有限;库存最近一个月大幅去库,尤其是做为传统交割地的华中和华北地区;玻璃加工企业原片库存很少,玻璃加工企业新接订单有所好转。

纯碱:

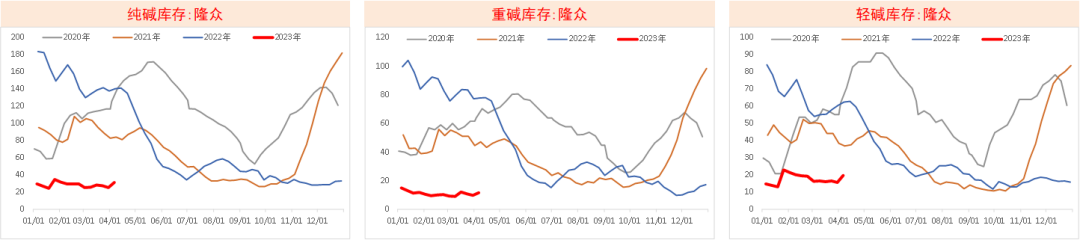

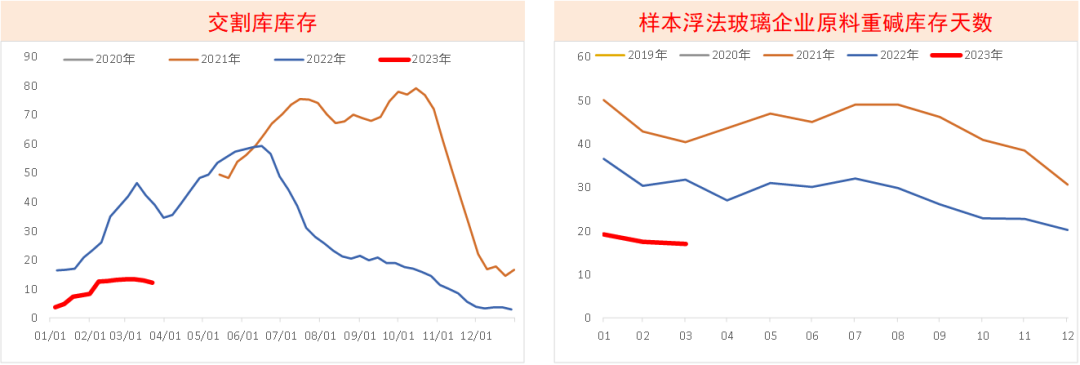

纯碱当下基本面状态很好,碱厂、交割库、玻璃厂的纯碱库存都处于低位,产量瓶颈位置,行业开工率和重质化率也极限位置,增产空间很小,甚至后面可能检修会更多些。最近还出现了玻璃产销大幅好转,以及最近的原油暴涨,但是都没有把纯碱价格推上去,反而新低。

纯碱是容易接货的品种,但是02-04交割结算价逐渐下降,显示市场可能存在某些因素。

09合约及以后,由于确定性的接近30%产能投放,不推荐做多;05-06合约有收基差的可能,尤其是06合约,如果现货不再下跌,但是从3月合约开始,纯碱交割结算价持续下降,不利于多头接货。

纯碱价格趋弱可能是以下两个原因:1)纯碱价格处于历史高位,同时轻重碱价差历史极值,同时小苏打、液碱等持续下跌。2)下半年确定性的有大量新投产能,届时价格难以维持当下的近2900的水平,玻璃厂并不急于补库,维持低库存。

风险:远兴能源以及金山新投产能延期;过去4个月的高开工状态,可能导致今年夏季大量检修,以至于对冲掉新投产能。

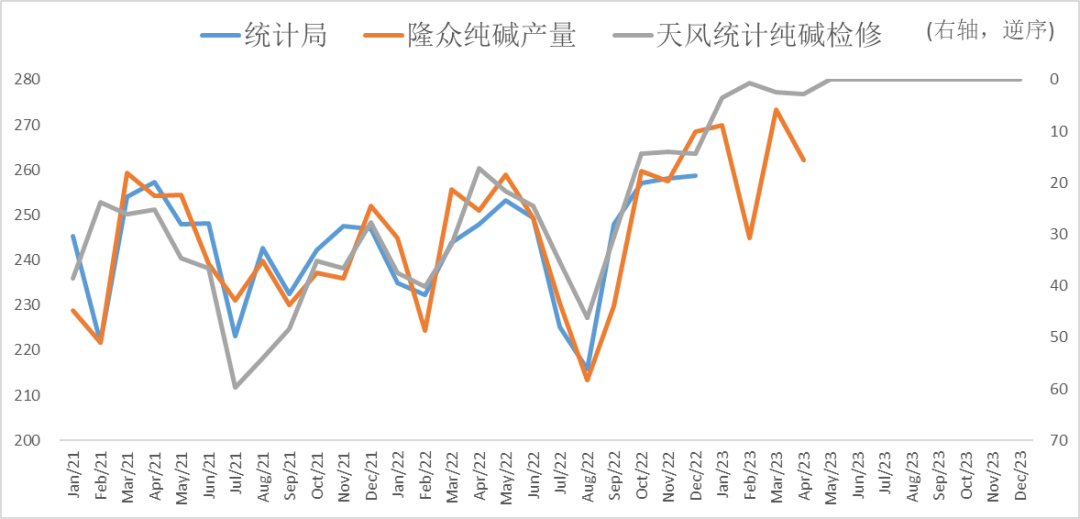

纯碱产量

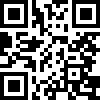

纯碱23年产能大投产

今年是纯碱产能密集投放年,如果包括明年一月份的连云港产能,将合计增加890万吨产能,产能增加28%,对任何一个行业一年内增加如此多产能,都是重大利空,这也是截止目前玻璃厂虽然在较好利润,出货持续向好,纯碱和玻璃库存都较低的情况下,仍然维持纯碱低库存运营的原因。

如果连云港110万吨产能投放延期,也有780万吨新投产能,产能增幅增加达25%。

数据来源:紫金天风期货

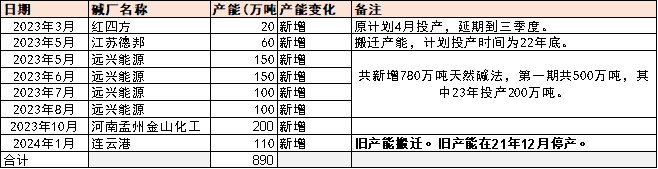

数据来源:紫金天风期货纯碱23年一季度检修对比

由于今年一季度碱厂持续维持高利润,导致开工率维持非常高的水平。

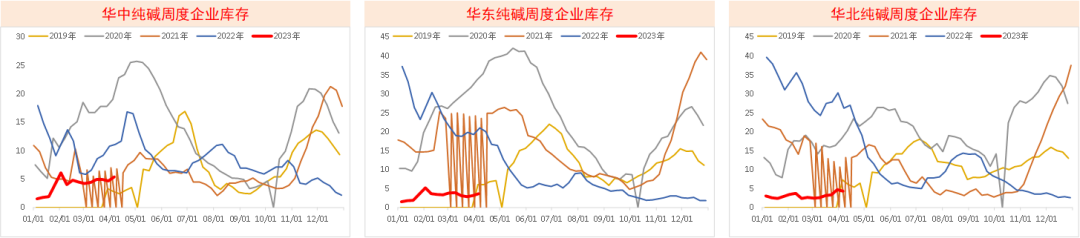

主产区华北、华中地区,基本没有检修;西北地区由于成本最低,仍然维持传统的低检修;华东地区检修变化最不明显。

数据来源:紫金天风期货

数据来源:紫金天风期货维持近4个月高开工

由于今年一季度碱厂持续维持高利润,导致开工率维持非常高的水平。

数据来源:紫金天风期货

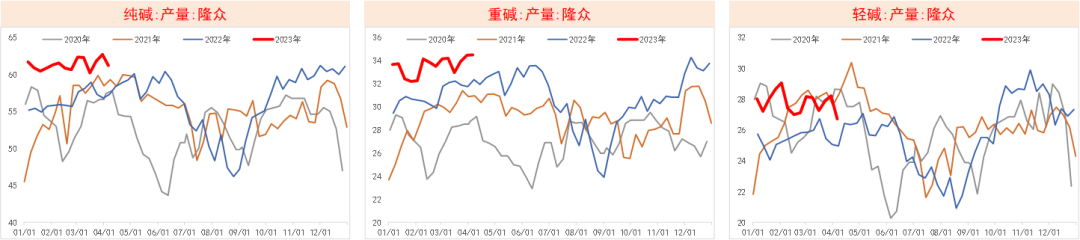

数据来源:紫金天风期货产量瓶颈区域,轻碱产量偏弱

由于轻碱销售不理想,导致碱厂轻碱产量下降。

轻碱下游仍然没有明显起色。

数据来源:隆重化工,紫金天风期货

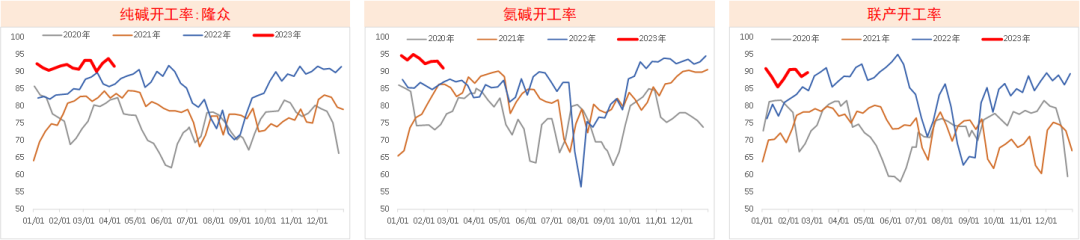

数据来源:隆重化工,紫金天风期货开工率也是历史最高

纯碱开工率处于历史最高开工率水平,当前碱厂利润高达1000元/吨以上,而一季度是传统高产季节,那么这个产量已经是瓶颈水平,而我们看到纯碱库存仍然没有明显累积,说明纯碱供需矛盾仍然没有解决。

重质化率瓶颈位置

由于轻重碱基本面严重劈叉,导致重质化率处于历史极值位置。

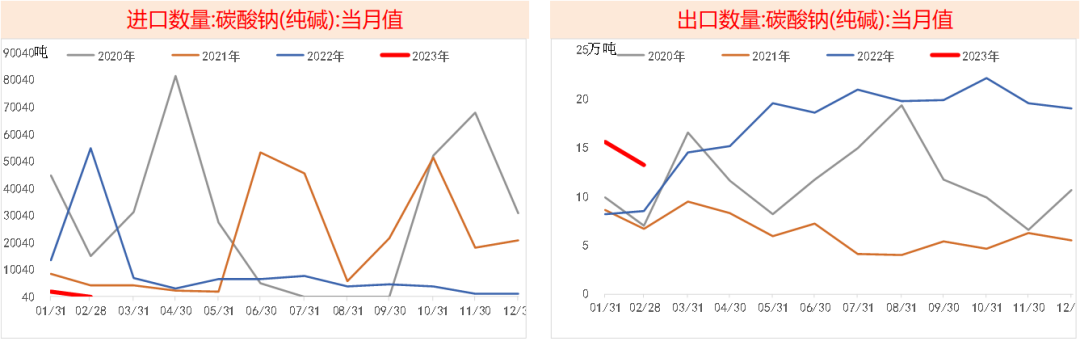

纯碱进出口

1-2月出口有所回落

由于22年11月份以来国内纯碱价格涨幅较大,1-2月出口受阻。据了解3月份出口维持15万吨水平。

数据来源:Wind,海关总署,紫金天风期货

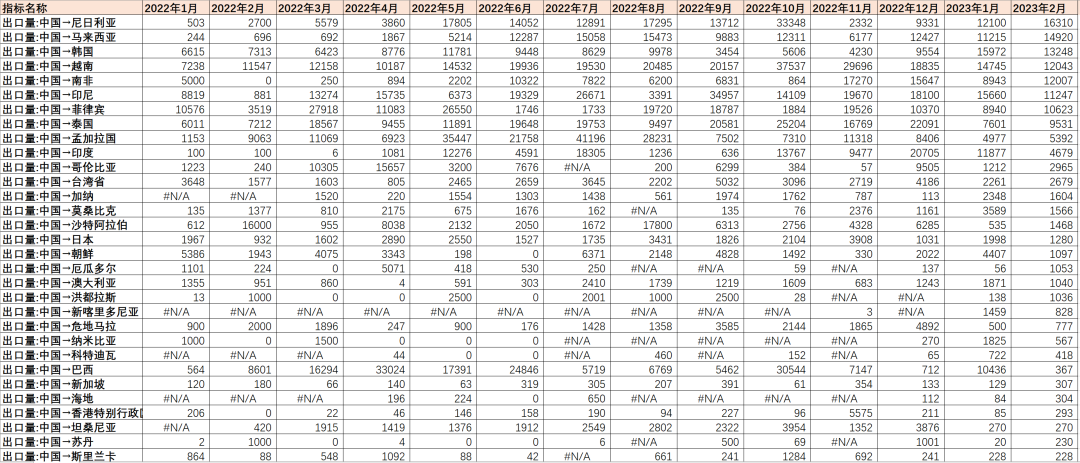

数据来源:Wind,海关总署,紫金天风期货1-2月大部分国家进口纯碱出现下滑

平板玻璃

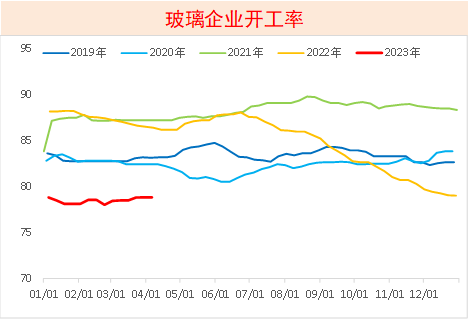

平板玻璃产量维持低位

平板玻璃开工率维持历史较低水平。

即使一季度平板玻璃处于行业比较困难的条件下,今年平板玻璃产量没有明显下降。

玻璃厂库去库速度非常快

玻璃厂库持续一个月的下降,我们认为主要是两个原因,一个是产量同比下降接近10%,同时玻璃加工企业订单好转,开始补库。

今年玻璃厂库去库时间早于往年,去库幅度也很快。

华中和华北地区厂库下降明显

光伏玻璃

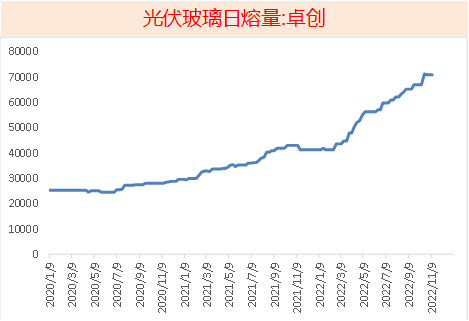

光伏玻璃产量持续新高

光伏玻璃产能不断投放,据隆众化工统计,日熔量已达8.3万吨。

光伏玻璃产能利用率维持95%的水平。今年目前投产较少,1季度0.3万吨。

去年我们预估23年光伏玻璃投产2万吨日熔量,现在下调到1.2万吨日熔量。

数据来源:卓创,紫金天风期货

数据来源:卓创,紫金天风期货纯碱库存

全行业处于低库存状态

各地区纯碱库存处于低位

价差

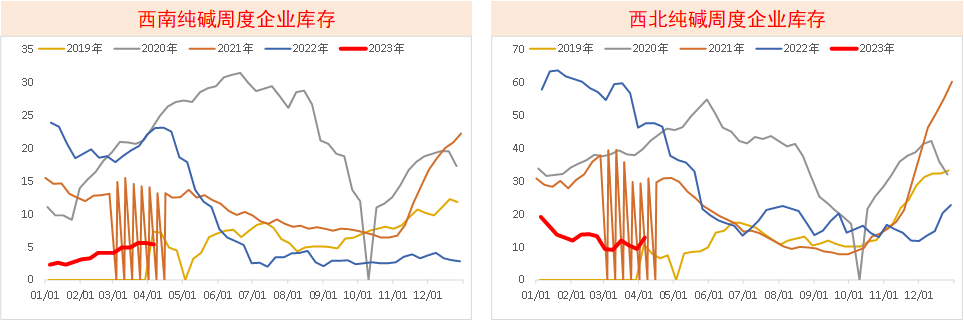

轻重碱价差历史最大区间

轻碱需求出乎意料的弱,可能是本轮纯碱回调主要原因之一。

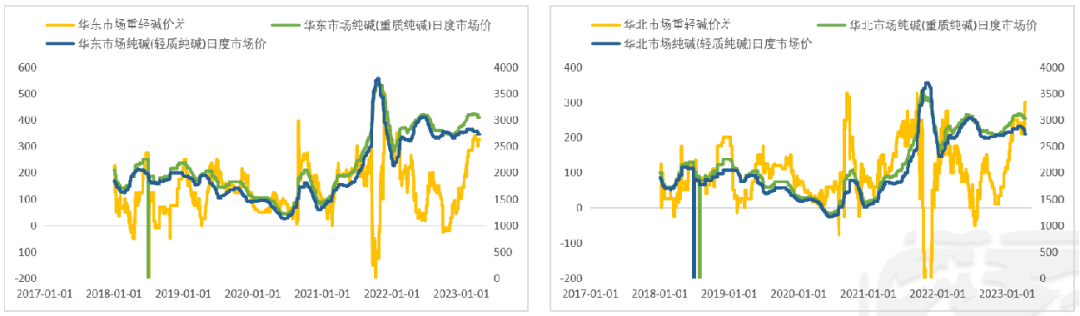

液碱开始涨价,小苏打仍然偏弱

小苏打和液碱价格自春节后持续下降。

最近随着氧化铝的复工,液碱价格有所反弹。

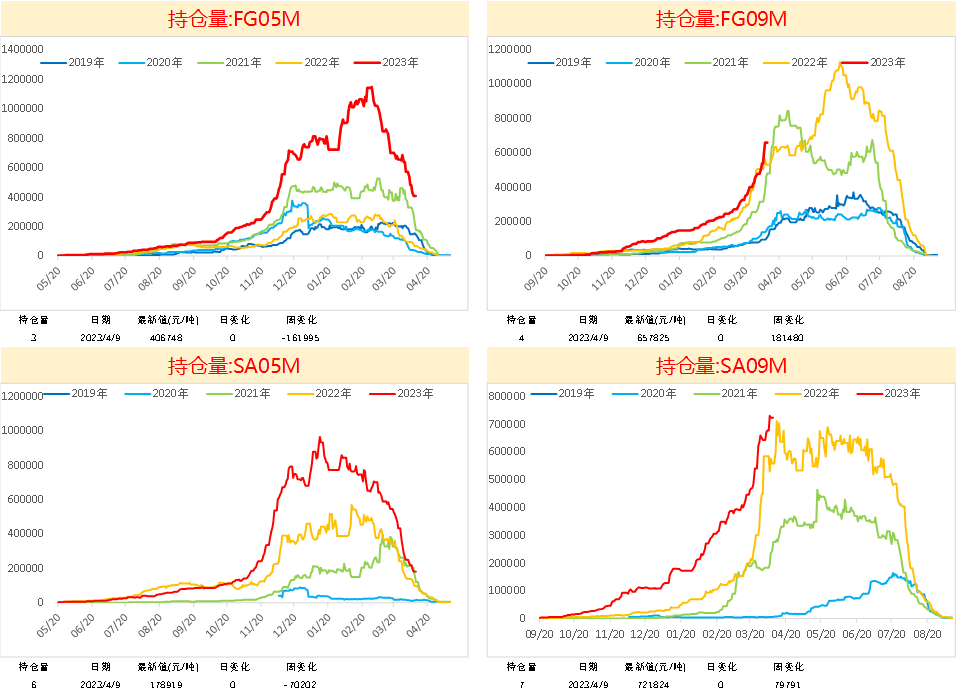

持仓量

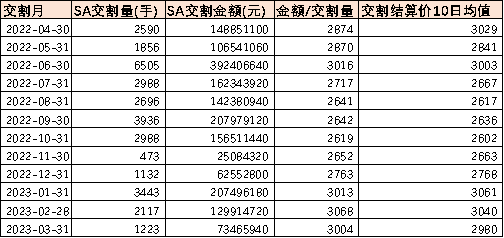

近几个月纯碱交割价格逐渐下降

交割顶峰在SA01合约,交割近7万吨,价格3061元/吨,然后02和03合约交割结算价逐月下降。最近的04合约下降到2890元/吨,较03合约下降100元。

平衡表

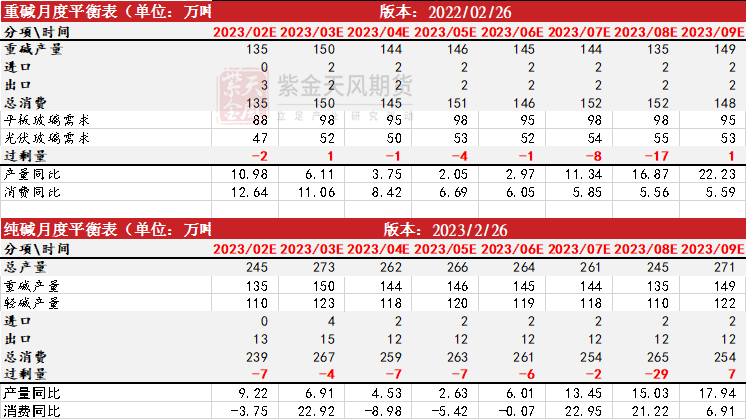

纯碱平衡表

相较22年底的预估,纯碱产量维持高产时间超预期,同时可能也预示着,今年夏季碱厂检修可能超预期。

较22年底,我们上调平板玻璃的需求,下调光伏玻璃的需求,总体上重碱的需求维持22年底的预估值。