炒股就看金麒麟分析师研报,权威,专业,及时,全面,助您挖掘潜力主题机会!

转自:中邮证券研究所

房地产竣工端表现亮眼,房企到位资金降幅收窄

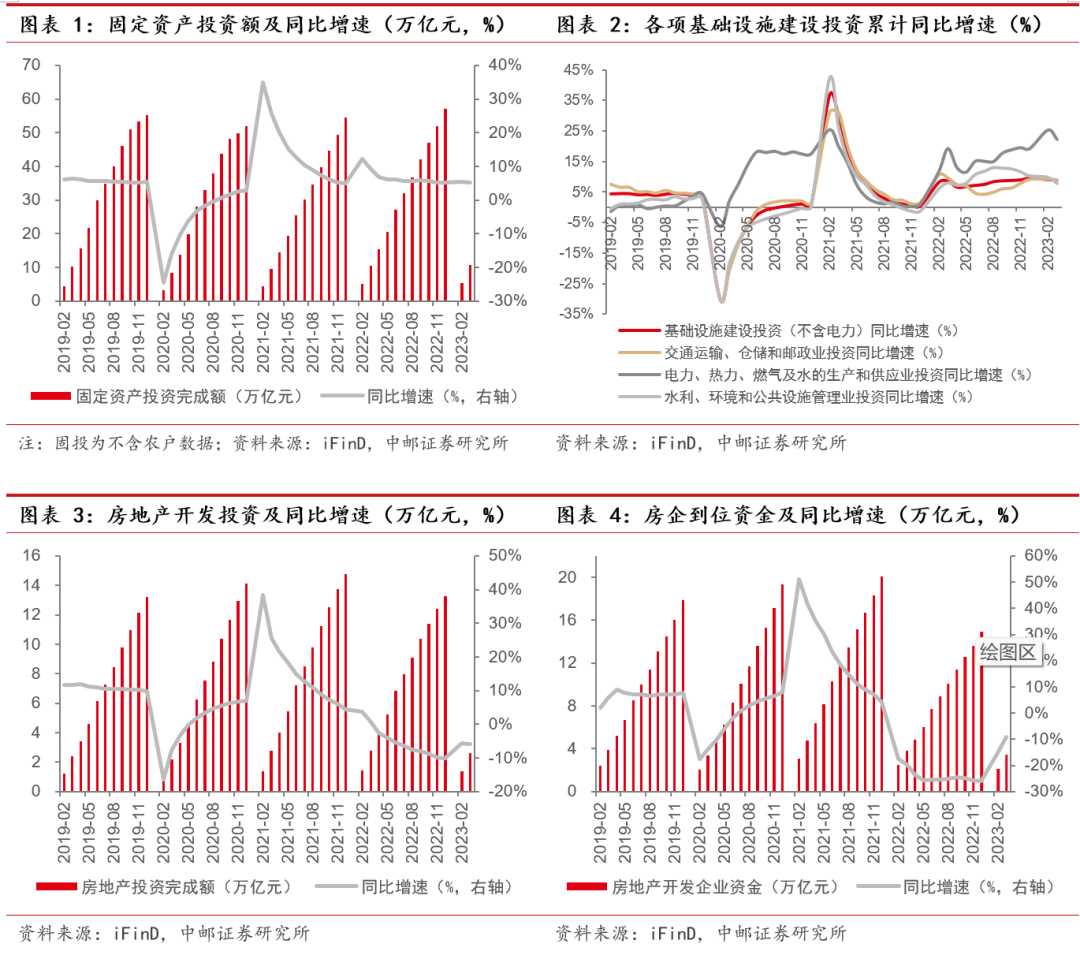

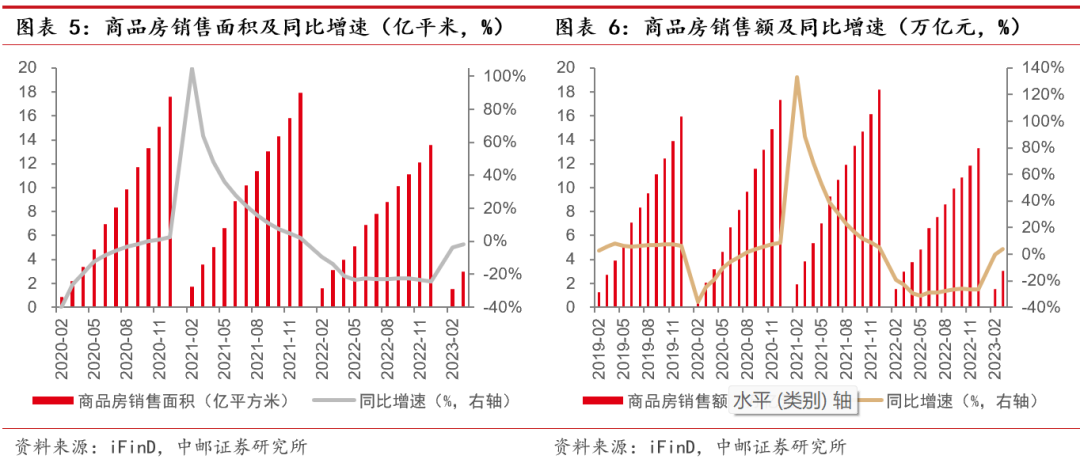

2023年1-3月,全国房地产开发投资额为2.60万亿元,同比下降5.8%,降幅较1-2月扩大0.1 pct;房地产开发企业到位资金同比下降9.0%,降幅较1-2月收窄6.2 pct。2023年1-3月,商品房销售面积为2.99亿平方米,同比下降1.8%,降幅较1-2月收窄1.8 pct;商品房销售额为3.05万亿元,同比增长4.10%;3月单月商品房销售额为1.51亿元,同比增长6.3%。2023年1-3月,住户中长期贷款增加9442亿元;3月单月住户中长期贷款增加6348亿元,同比增加2613亿元;中长期贷款增加释放出3月居民部门购房信心回升、购房意愿有所增强的积极信号。开竣工方面,2023年1-3月,房屋新开工面积为2.41亿平方米,同比下降19.2%,降幅较1-2月扩大9.8 pct;房屋竣工面积为1.94亿平方米,同比增长14.7%,增幅较1-2月扩大6.7 pct;3月单月房屋竣工面积为0.62亿平方米,同比增长32.02%。3月房企到位资金降幅收窄、商品房销售额同比转正,房企资金压力有望获得边际改善,在“保交楼”的整体基调下,我们认为后续房地产竣工端将呈现继续修复趋势。

基建投资依然强劲,铁路投资额显著提升

2023年1-3月,全国固定资产投资(不含农户)10.73万亿元,同比增长5.1%,增速较1-2月下降0.4 pct,低于上年同期4.2 pct。3月单月固定资产投资(不含农户)环比下降0.25%。2023年1-3月,全国基础设施投资(不含电力)同比增长8.8%,增速较1-2月下降0.2 pct,高于上年同期0.3 pct。2023年1-3月铁路运输业基础设施投资同比增长17.6%,增速较上年提高20.5 pct;铁路等重大基建工程项目投资额增速显著。从投资先行指标来看,2023年1-3月,计划总投资亿元及以上项目投资同比增长12.3%,增速高于全部固定资产投资7.2 pct。随着专项债前置发行、政策性开发性金融工具等稳投资政策相继落实,重大工程项目资金端保障力度加强。从建筑工程招投标情况来看,根据中国水泥网统计,2023年3月重大建筑工程项目中标1370个,环比增加272个,中标金额3718亿元,环比增加661亿元;基建重大工程实物工作量有望加速落地。

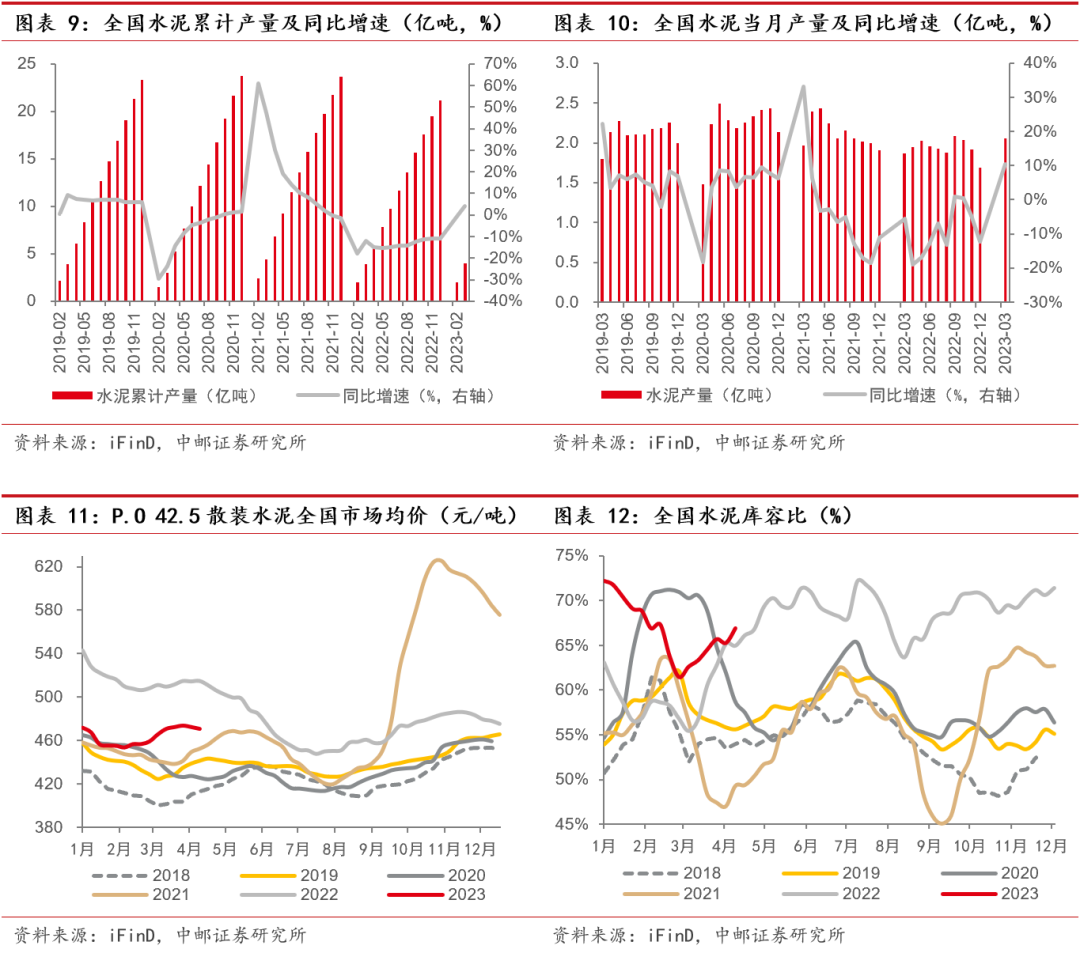

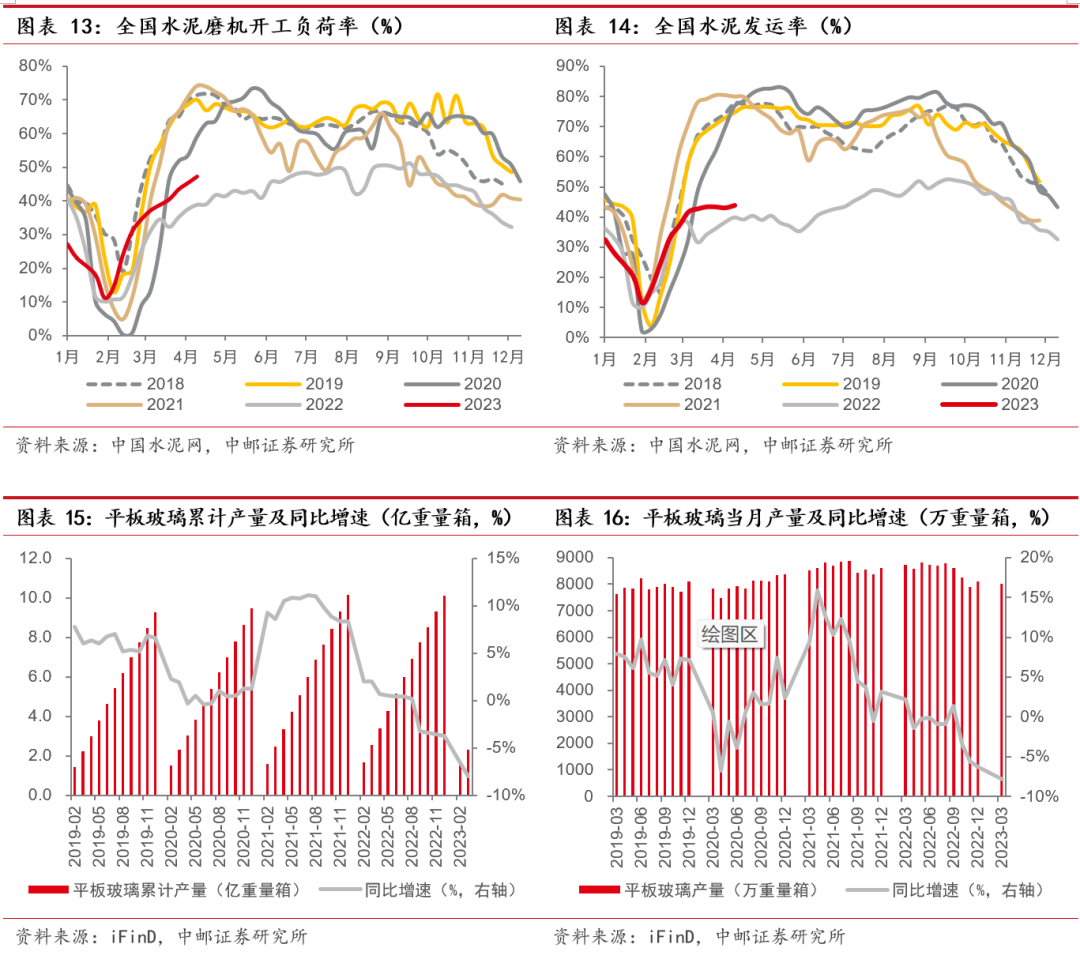

冬季错峰结束,3月水泥产量增至旺季水平

2023年1-3月,全国水泥产量为4.02亿吨,同比增长4.1%;3月单月全国水泥产量为2.06亿吨,同比增长10.4%。2023年3月水泥发运率平均为41.31%,同比提高5.96 pct,环比提高19.83 pct。3月南北方各地工程项目施工加快,水泥需求端向好;同时冬季错峰结束,水泥熟料生产线迎来全面开窑期,3月水泥产量达到往年旺季水平。从价格上来看,2023年3月全国P.O 42.5散装水泥市场均价为467元/吨,同比下降43(-8.5%)元/吨,环比2月提高11(+2.47%)元/吨。自3月中下旬以来,受雨水天气等因素影响,部分地区项目施工节奏减慢导致水泥需求下滑,水泥库存压力逐渐加大。截至2023/4/16,全国水泥库容比为66.92%,同比提高4.18 pct。近日多地发布水泥企业非采暖期错峰生产/延迟开窑通知,在库存高位承压情况下,水泥企业错峰生产利于库存消化,有望使水泥价格获得支撑。

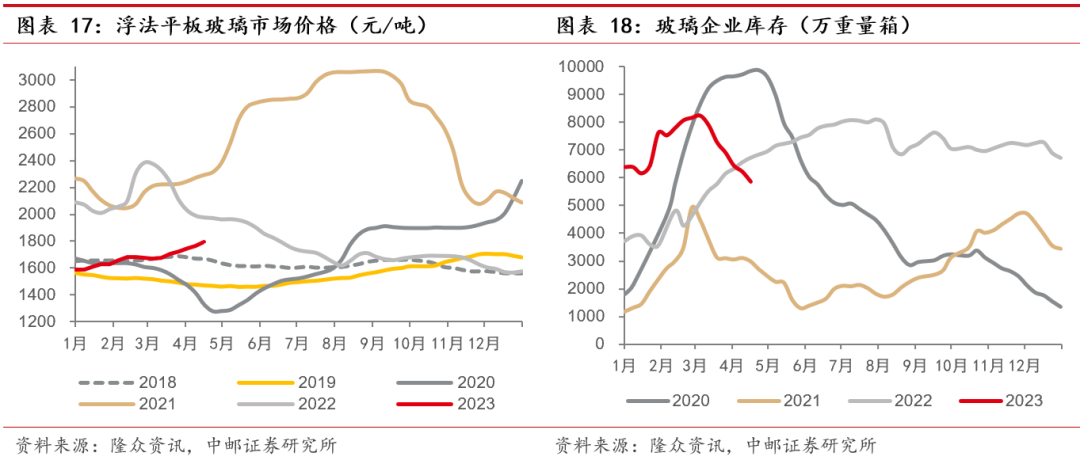

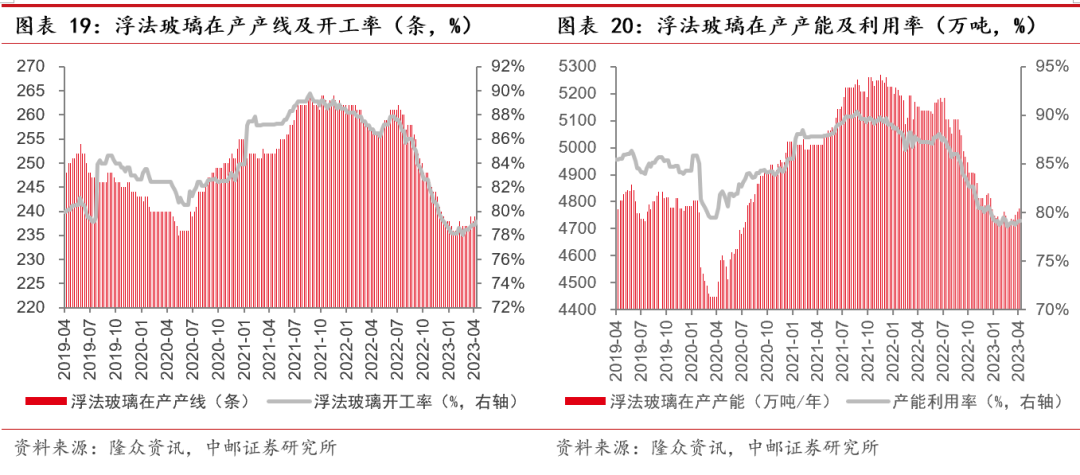

玻璃供需继续优化,库存环比下降

2023年1-3月,全国平板玻璃产量为2.33亿重量箱,同比下降8.0%,降幅较1-2月扩大1.4 pct;3月单月平板玻璃产量为8014万重量箱,同比下降7.9%,降幅较上年同期扩大10.1 pct。2023年3月,浮法玻璃在产产能约为4741万吨/年,同比减少425(-8.2%)万吨/年;截至2023年3月底,浮法玻璃产线新增冷修/复产、新点火产能分别为4650/4350/2400 T/D,产能净增加2100 T/D。价格方面,2023年3月,全国浮法玻璃市场均价为1704元/吨,同比下降625(-26.8%)元/吨,环比提高31(+1.8%)元/吨。库存方面,3月玻璃企业库存平均为7337万重量箱,同比增加2073(+39.4%)万重量箱,环比减少539(-6.8%)万重量箱。浮法玻璃受益于供需格局改善而迎来景气上行的逻辑得到持续证实,近期浮法玻璃呈现价格上涨、库存加速去化的格局;短期来看,下游房地产竣工端修复支撑需求,浮法玻璃价格存上涨动力,后续仍需关注供给端玻璃产线复产点火节奏。

投资建议

消费建材:短期来看,C端、小B端消费建材需求率先复苏,龙头企业订单量和发货有望持续向好。中长期来看,消费建材各赛道龙头在规模、渠道等方面优势显著,中小企业出清、龙头市占率提升的逻辑将持续演绎。推荐C端占比提升、渠道结构持续优化的竣工端瓷砖龙头蒙娜丽莎与防水龙头东方雨虹、高市占率决定强定价权的石膏板龙头北新建材。

玻璃:从需求端高频数据来看,多地区玻璃企业产销率超过100%,玻璃企业库存持续去化。浮法玻璃行业供需格局双重改善推动库存下降、价格回涨的趋势已然显现。持续推荐规模、成本优势显著,2023年盈利有望彰显高弹性的浮法玻璃龙头旗滨集团、TCO镀膜玻璃量产实力国内领先的金晶科技。

基建产业链:1)水泥:当前水泥板块有较大的估值修复空间,具备较高的安全边际,且水泥行业主要龙头股息率达近年来高点。建议关注区域供需格局优质,积极布局产业链一体化的天山股份。2)外加剂:基建重大工程项目开复工提速,减水剂需求确定性回暖。推荐2023年减水剂主业有望彰显高弹性、风电灌浆料等功能性材料快速成长的外加剂龙头苏博特。3)钢结构:推荐产需两旺,量利齐升有望持续兑现的钢结构制造龙头鸿路钢构。4)建筑设备租赁:推荐受益于高空作业平台租赁行业高景气,公司轻资产+数字化持续赋能的华铁应急。

法律声明:

本订阅号所载内容所指的证券或金融工具的价格、价值及收入可涨可跌,以往的表现不应作为日后表现的显示及担保。本订阅号所载内容并非投资决策服务,仅供订阅人参考之用,不是也不应被视为出售、购买或认购证券或其它金融工具的要约或要约邀请。订阅人不应单纯依靠本订阅号所载内容而取代自身的独立判断,应根据自身能力自主审慎决策,并自行承担投资风险。本订阅号所载内容不表明其对产品或者服务的风险和收益做出实质性判断或者保证,中邮证券不对使用本订阅号所载内容产生的任何直接或间接损失或与此有关的其他损失承担任何责任。