近年来玻璃行业价格波动剧烈,行业风险对冲需求持续增加,而传统贸易、基差贸易等在新形势下又面临诸多困境。玻璃期权可以为未来玻璃行业风险对冲业务提供新的解决方案,助力玻璃行业高质量发展。

01

玻璃市场基本情况介绍

近年来玻璃行情可谓起起伏伏、一波三折。2021年玻璃价格达到历史最高位,期货主力合约价格在2021年7月最高位报3175元/吨,当时玻璃行业利润率也达到历史最高位,高成本装置利润率达到90.6%,但2021年四季度-2022年玻璃价格又大幅下滑,期货主力合约跌幅58%,现货市场波动幅度更大。2023年-2024年玻璃整体呈现宽幅震荡格局,2022-2024年玻璃价格和利润整体呈现震荡格局,河北、湖北地区低位价格基本在1500-1600元/吨左右,高位价格基本在1850-2000元/吨左右。高位受压于房地产市场弱势格局,低位支撑主要来自保交楼支撑下的地产集中竣工,使得玻璃厂库存迅速下滑。在近两年的价格低位区域,高成本装置利润率低至5%-6%左右,在价格高位区域高成本装置利润率能恢复至20%。

国内玻璃期货所对应的交割标的100%用于房地产市场,2021年以来国内房地产成交持续下滑,2023年底地产成交较2021年高峰下滑37.7%,截至2024年4月国内地产成交累计同比下滑22.8%。在地产新开工方面,2023年底地产新开工较2021年高峰下滑52%,截至2024年4月国内地产新开工累计同比下滑14.0%。在竣工方面截至2024年4月国内地产竣工累计同比下滑19.1%。

在玻璃供应端,近年来也颇多周折,2020年-2021年高利润刺激大量产能复产,2021年四季度-2022年在地产走弱的压力下产能又大规模收缩,2023年-2024年利润阶段性好转再次刺激玻璃行业产能恢复。2020-2021年玻璃行业利润持续恢复的大背景下,玻璃行业实际产能自2020年二季度开始持续恢复,到2021年三季度末达到历史最高峰17.8万吨/日。2022年玻璃行业在地产弱势和社会公共卫生事件的冲击下产能开始逐步收缩,2023年一季度玻璃行业在产产能下滑至低位15.7万吨/日,较高峰期17.8万吨/日下滑11.8%。2023年二季度以后在国内地产保交楼的支持下,国内地产竣工持续恢复支撑玻璃需求,玻璃行业利润恢复,相应玻璃产能也逐步恢复,至2024年4月底玻璃行业在产产能回升至17.4万吨/日。

02

玻璃行业未来可能的特征

未来玻璃行业可能长期呈现供应端逐步收缩、价格波动率逐步下滑的趋势,但短期波动风险反而会扩大,长期低利润甚至亏损,会导致玻璃期货基差越来越弱。这为未来的风险对冲业务提出了更高的要求。

由于国内房地产市场大趋势的改变,玻璃行业需求未来可能逐步收缩,这使得玻璃行业难以维持当下历史最高位附近的供应,如果强行维持高供应则需要面对高库存、低利润的压力,2024年二季度开始玻璃行业已经开始显现减产趋势。正因玻璃行业面临这种供需格局,供应端厂家和贸易商的风险对冲的必要性进一步加大。

在波动率方面,一般供应弹性较小的行业价格波动率都较大。这是因为供应缺乏弹性,使得供应存在缺口时期往往变成刚性缺口,短期无法填补,价格上涨幅度较大,而在供应过剩时期,供应不能轻易减产,同样会让供应压力延长,价格下行趋势较大。玻璃行业供应弹性较小,在供应扩张方面,玻璃行业受到供给侧改革限制,在供应收缩方面,玻璃行业因减产成本较大不能轻易减产。上述因素使得房地产牛市时代玻璃行业持续高波动率。

未来随着地产投产持续下滑,国内地产新开工连续多年低迷,使得玻璃行业开始走向供需双减格局,而玻璃行业自身在经历了2021-2023年连续利润下滑以后,价格及利润又处于近年来低位附近,导致玻璃价格上涨无驱动,下跌面临减产和低利润支撑,长期波动越来越低。

但是正因为玻璃行业供需双缩,会导致大量贸易商离开玻璃市场,近年来这种情况越来越多。原本贸易商是市场重要的缓冲垫,上游库存高时成为库存蓄水池,市场供应紧张时期贸易商货源又会成为供应补充。在贸易商大量消失的市场,短期供需失衡会让短期波动率放大。

上述波动率特征和低利润、弱基差特征导致传统期货套期保值、基差贸易越来越难。玻璃期权的上市为未来玻璃行业套期保值提供了新的解决方案。

03

玻璃期权波动率分析

相较于期货套保,期权套保交易需要考虑更加精细化的市场分析,其中波动率是一个非常重要的观察维度,不同的波动率水平适合不同的期权套保策略。在高波动率环境下,投资者可能更倾向于购买保护性期权(如看跌期权)以锁定下行风险;而在低波动率环境下,卖出期权(如卖出看涨期权)可能更具吸引力,因为低波动率通常意味着期权价格较低,卖出期权可以获得额外的收益。因此波动率分析可以帮助投资者选择和优化期权套保策略。

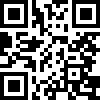

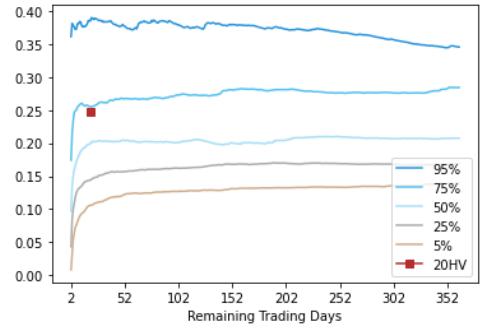

使用玻璃期货上市以来(2012.12.3-2024.5.13)的指数价格数据绘制历史波动率锥图片,可以看到指数历史波动率的50分位线处于20%附近。而使用近年的数据(2020.1.1-2024.5.13),则可以看到历史波动率的50分位线明显提升,约处于25%-30%水平,这也和玻璃行业近几年基本面扰动情况保持一致。

玻璃期货上市至今指数波动率锥

2020年至今玻璃指数波动率锥

资料来源:米筐,国泰君安期货研究

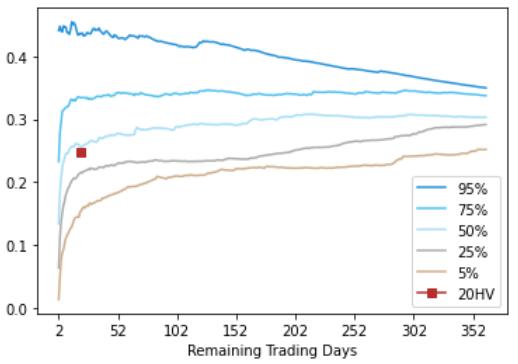

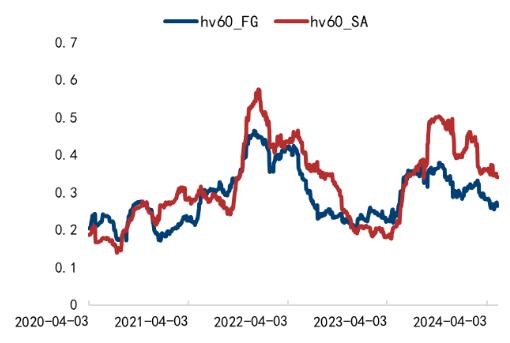

资料来源:米筐,国泰君安期货研究对比相关品种纯碱,纯碱上市时间为2019年12月底,同样可以观察到纯碱指数自2020年起的波动率锥,其中50分位线大约处于30%及以上水平,平均比玻璃的波动率高出约3%。从两者60日历史波动率的走势来看两者方向的一致性较高,相关系数达到84%,都自2023年11月份开始回落,而玻璃价格波动率的波动性相对更低。

2020年至今纯碱指数波动率锥

玻璃和纯碱价格波动率对比

资料来源:米筐,国泰君安期货研究

资料来源:米筐,国泰君安期货研究在纯碱价格指数历史波动率开始下跌的同期,2023年10月20日纯碱期权上市,在运行了近7个月的时间里,期权平值隐含波动率与短期历史波动率的走势高度相关,但隐波长期高于历史波动率,均值来看隐波约比历史波动率高出4.6%,体现出期权市场对于未来波动率预期长期偏多。但随着波动率重心的下移,隐波与20日历史波动率趋于相等。

考虑到纯碱市场与玻璃市场的相关性,以及纯碱期权市场的定价有效性,我们认为玻璃期权上市后的平值隐含波动率应该在平稳状态下接近标的指数的20日历史波动率,而波动放大时,期权平值隐波会略高于20日历史波动率。当前玻璃价格指数的20日历史波动率处于25%附近,比纯碱低15%,而当前纯碱主力平值期权隐波约为36%。因此若玻璃期权上市时该板块行情没有异动,则平值隐含波动率大概率处于21%-30%区间,大约处于已上市商品期权品种中排名前15的行列中。

04

玻璃期权的应用示例

在房地产市场偏弱背景下,未来玻璃行业供需双弱,波动率逐步收敛,但季节性淡旺季波动率阶段性扩张。

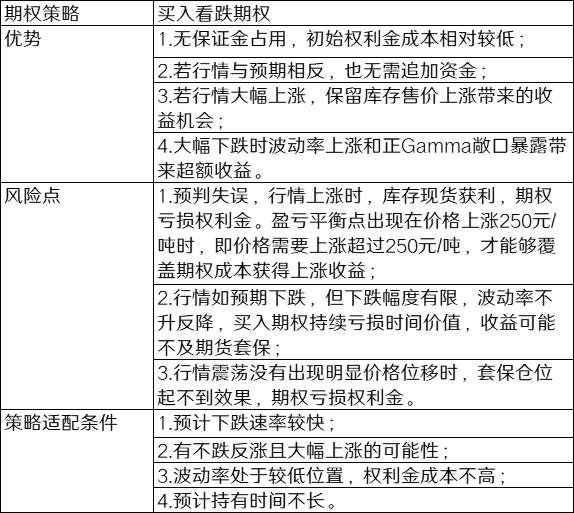

情景一:一般一季度玻璃需求为季节性淡季,价格压力较大,如2022年一季度,价格上涨后快速回落,波动率明显放大。若已上市玻璃期权,玻璃生产企业可考虑在价格上涨至高位买入双倍平值看跌期权对库存进行套保。

假设玻璃生产企业A在2022年2月8日需要为1000吨玻璃库存进行价格套保。买入玻璃看跌期权,根据玻璃期权合约征求意见稿,可知当行权价格>2000元/吨时,行权价格间距为40元/吨,且最后交易日为标的期货合约交割月份前一个月第15个日历日之前(含该日)的倒数第3个交易日。因此根据主力期货合约FG2205当日收盘价2324元/吨和模拟合约参数,可以买入100手平值看跌期权合约FG2205P2320,到期日为2022年4月13日。

以当时20日历史波动率33%作为参考,计算FG2205P2320的权利金约为125元/吨(20吨/手),随着行情下跌,波动率于3月2日上涨至49%。若使用期货卖出套保,最低保证金率为12%,卖出数量为50手,对比两种套保方式在持有一个月之后的对冲效果:

对比卖出期货套保,此情景下买入看跌期权套保的优势和风险点总结如下:

情景二:二季度通常震荡格局,波动率较一季度收敛。

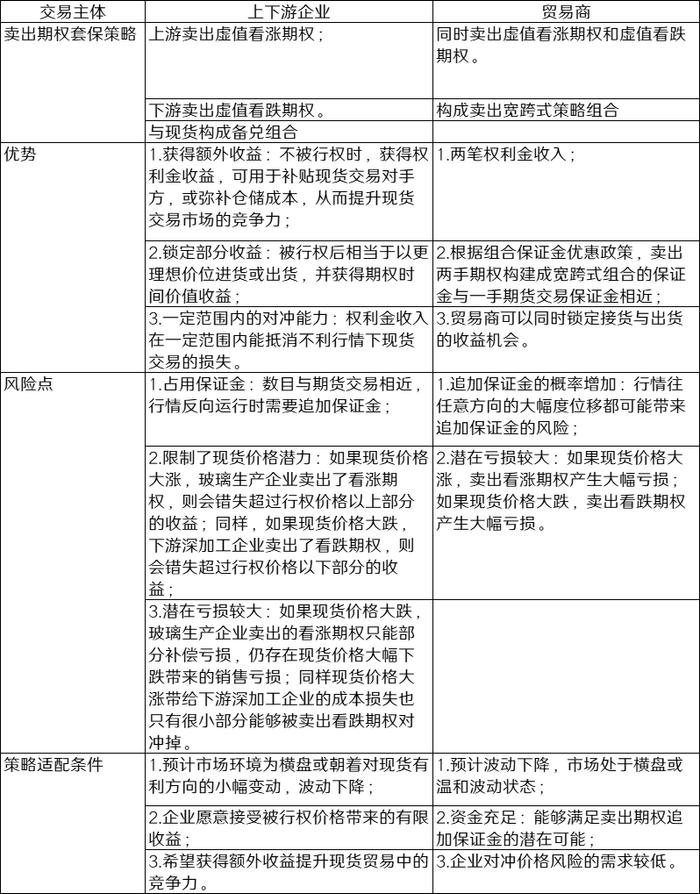

预期市场降波震荡时,贸易商可卖出宽跨式期权,玻璃生产企业可卖出看涨期权,下游深加工企业可卖出看跌期权,分别与现货头寸进行单向备兑或双向备兑,增强企业收益。

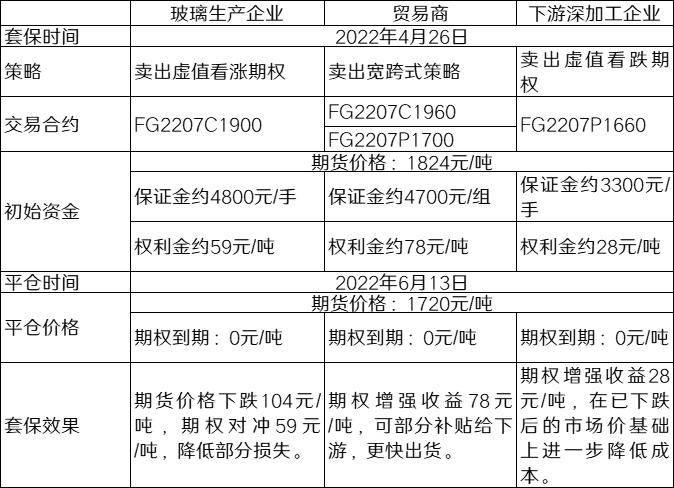

如2022年4月底至6月初,玻璃价格经历一季度升波下跌后,进入盘整震荡时期,波动率下跌,20日历史波动率从4月26日的36%下降至6月13日的21%,同期FG2207合约价格从1824元/吨震荡下跌至1720元/吨。

模拟卖出期权套保:贸易商卖出行权价为1960的虚值看涨期权和行权价为1700的虚值看跌期权,构建卖出宽跨式策略;玻璃生产企业卖出行权价为1900的虚值看涨期权对冲小幅下跌风险,若价格上涨超过1900,则愿意以该价位出货;下游深加工企业卖出行权价为1660的虚值看跌期权弥补成本收益,若价格下跌突破1660,则愿意以该价位采购。

卖出期权套保参数如下:

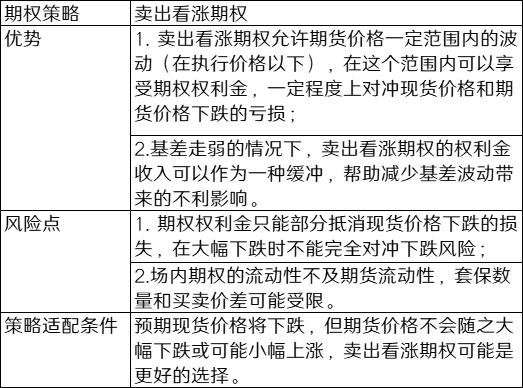

卖出期权作为套保策略来说,相同行情下不同交易主体的优势和风险点有所不同:

情景三:虽然一般来说三季度市场处于旺季,但是2022年来旺季涨幅越来越小。若市场价格单边走强,同时伴随波动率放大,下游深加工企业可考虑买入看涨期权进行对冲。与玻璃生产企业在淡季买入看跌期权对冲下跌行情的方案相似,下游深加工企业在买入看涨期权时可以考虑双倍买入平值看涨期权进行Delta中性对冲。

四季度在近年来也表现偏强。

情景四:由于房地产市场偏弱,而玻璃持续高供应,使得玻璃近年来基差偏弱,传统卖出套保策略压力较大,此时可以考虑卖出看涨期权对冲,通过收获卖出期权的时间价值收益弥补基差亏损。

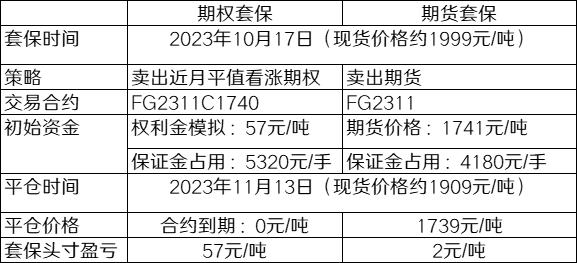

例如在2023年国庆之后,玻璃现货价格下跌,而期货合约反而小幅上涨,基差迅速下降,若玻璃生产企业卖出期货进行套保,则在现货价格和期货价格上承受双重亏损。假设当时已上市玻璃场内期权,那么玻璃生产企业可以卖出看涨期权获得权利金收益,部分对冲现货价格下跌的亏损。对比基差下降过程中,卖出近月看涨期权套保和卖出期货套保的表现如下:

对比卖出看涨期权套保和卖出期货套保盈亏情况,可以看到在基差下降的过程中,卖出期货几乎没有起到对冲亏损的套保效果,现货亏损约90元/吨,而期货赚取收益仅2元/吨。但在这个过程中卖出平值看涨期权获得收益57元/吨,其中55元/吨的收益来自于时间价值流逝,很大程度上对冲了基差降低的亏损。

由于期权价格锚定期货价格进行变化,所以当基差变化对期货套保不利时,期权价格也会受到影响,但由于卖出期权受时间的影响较大,卖出看涨期权套保相对卖出期货套保有着明显的优势和风险:

总的来说,期权套保相对于期货套保有着更为灵活有效的运用,但由于期权权利金会受到时间和波动率的影响,期权套保的适配场景需要更加精细地匹配。在合适的市场环境中,企业买入期权进行套保不仅可以降低对冲资金占用,而且保留了反向收益空间,甚至可能获得超额收益。而卖出期权套保通过累积有限的权利金收益,可以在一定价格波动范围内对冲风险或增强收益,并且还可以缓解基差不利带来的影响。然而,如果市场环境与期权策略不适配,买入期权可能持续亏损时间价值导致套保出现负收益情况,卖出期权可能面临追加保证金的大幅亏损情况。因此,企业需要在充分评估市场条件和风险承受能力的基础上选择对应的期权套保策略,无论是上下游企业还是贸易商,都可以通过期权套保实现更大的收益优化空间。

国泰君安期货

首席分析师

张驰

Z0011243

国泰君安期货

分析师

张银

Z0018397