转自:新华财经

新华财经北京9月12日电(郭洲洋、张瑶)国内商品期货市场9月12日大面积上涨,其中短纤、焦煤主力合约涨超5%;焦炭、集运欧线主力合约涨超4%;铁矿石、沪锌、对二甲苯、热卷、沥青、燃料油、PTA、螺纹钢、瓶片主力合约涨超3%。下跌品种方面,玻璃主力合约跌超2%;花生主力合约跌超1%。

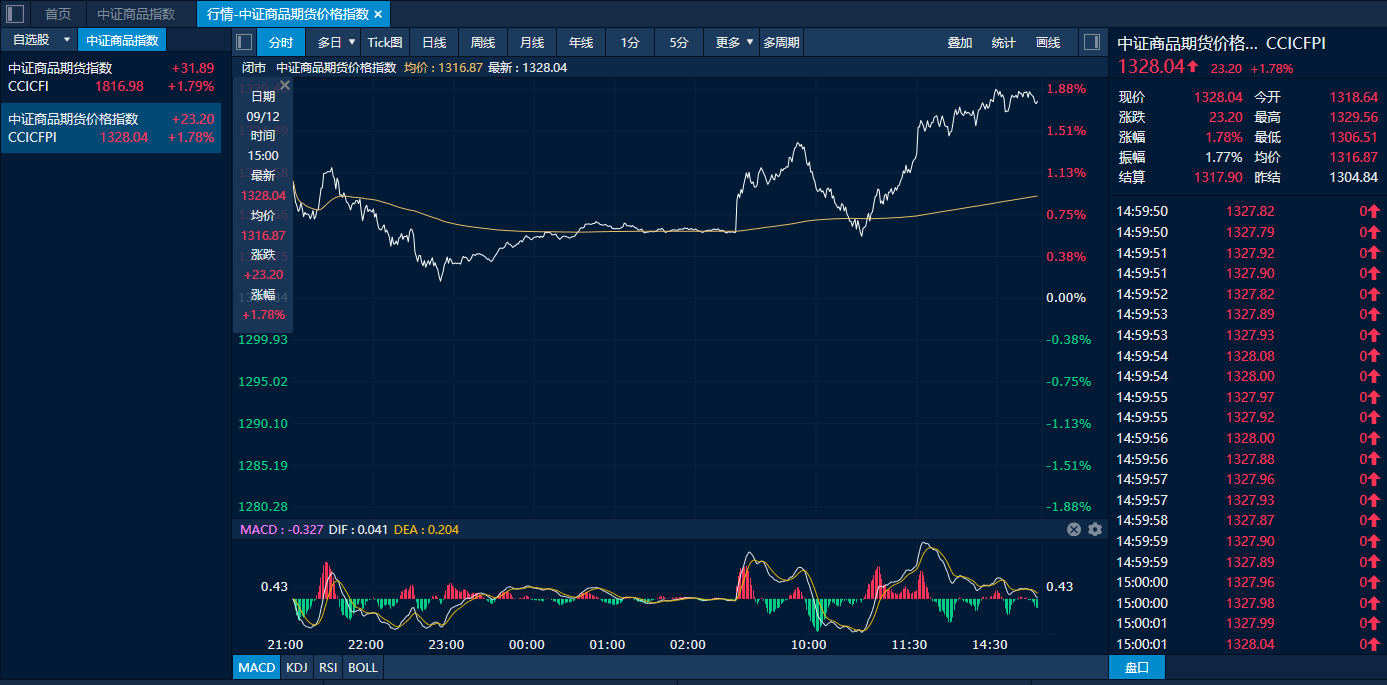

截至12日下午收盘,中证商品期货价格指数收报1328.04点,较前一交易日上涨23.20点,涨幅1.78%;中证商品期货指数收报1816.98点,较前一交易日上涨31.89点,涨幅1.79%。

中证商品期货价格指数日内走势图(来源:新华财经专业终端)

中证商品期货价格指数日内走势图(来源:新华财经专业终端)商品市场情绪回暖 能化黑色系涨幅居前

商品市场情绪回暖,多数品种12日收盘上涨,原油反弹带动能化板块齐涨,其中短纤以5.35%的涨幅领涨商品市场,PX、沥青、燃料油、PTA、瓶片也均涨超3%。除了成本端原油反弹提振外,随着旺季临近,产销边际好转也在一定程度上支撑短纤价格。据东吴期货分析,短纤工厂前期联合挺价,进入传统旺季后开工意愿也仍然不足,导致库存压力减轻及部分货源流通性收紧。目前来看,旺季预期下短纤下游刚需存在支撑,加工费或仍可维持高位震荡,但短纤的绝对价格依然受成本端指引。总之,在成本端和供需博弈间,预计短纤大概率震荡运行为主。一德期货认为,聚酯链想出现中期反转行情,需要看到主动多头出现,才能形成中期反转,同时也需要原油企稳才能增加多头信心,否则跟随成本仍是偏弱。

黑色系品种延续反弹趋势,双焦携手大涨,截至12日下午收盘,焦煤主力合约收涨5.04%,焦炭主力合约收涨4.87%,铁矿石、热卷、螺纹钢均涨超3%。前期加速下跌后黑色系盘面存在反弹驱动,双焦跟随板块触底回升,但其供需格局仍未有明显好转。具体来看,西南期货指出,目前焦煤主产地煤矿维持正常生产,而由于前期出货不畅出现库存累积;焦炭开工率也基本维持稳定,并未有明显减产出现。需求端则依旧保持弱势,全国高炉产能利用率小幅回升,但仍维持较低水平,当前铁水产量下对原料需求较差,除库存偏低的钢厂外多数仍以按需采购为主。从技术面来看,焦煤焦炭期货出现止跌反弹迹象,但反弹空间不宜高估,另外需警惕突发因素对煤焦价格的影响。

玻璃再度走弱至16年来新低 花生主力合约跌超1%

在短暂的反弹后,9月12日,玻璃主力合约再度转跌,维持走弱趋势,以2.42%的跌幅领跌国内商品市场,并且再度刷新2016年中以来的新低。目前玻璃供需基本面较差,由于终端需求不佳,库存持续累积,而玻璃生产利润进一步回落,开工率持续回落,降产累库格局持续施压盘面。据隆众资讯数据显示,截至9月12日,全国浮法玻璃样本企业总库存7239.8万重箱,环比增加93.6万重箱或1.31%,同比增加73.76%。而企业生产情况持续恶化,其中以天然气为燃料的浮法玻璃周均利润-301.76元/吨,环比下降38.00元/吨;以煤制气为燃料的浮法玻璃周均利润-82.77元/吨,环比下降78.21元/吨;以石油焦为燃料的浮法玻璃周均利润17.53元/吨,环比下降37.28元/吨。展望后市,虽然成本支撑略有增强,但银河期货预计,下游深加工订单仍未见明显好转,周期难有逆转,价格难寻向上动力,震荡或偏弱表现,有反弹行情反弹空为主。

花生主力合约今日收跌1.08%,刷新21年以来的新低。终端需求随着中秋临近有所降温,同时新季花生上市区域逐步扩大,而且价格自上市以来持续走弱,导致批发市场采购态度谨慎。正信期货分析认为,花生整体偏弱背景若要有所改变,需要关注接下来油厂收购态度;目前河南春花生收获基本结束,麦茬花生以及其他主产区花生将会在半月左右大量上市;目前时间节点下,策略上短线为主。

编辑:吴郑思